¿Qué gastos escolares son deducibles ante el SAT para el ciclo 2023-2024?

Los contribuyentes pueden deducir algunos gastos escolares, pero deben cumplir con los requisitos establecidos para poder aplicar las deducciones

El ciclo escolar 2023-2024 iniciará el lunes 28 de agosto y terminará el 16 de julio, de acuerdo con la Secretaría de Educación Pública (SEP).

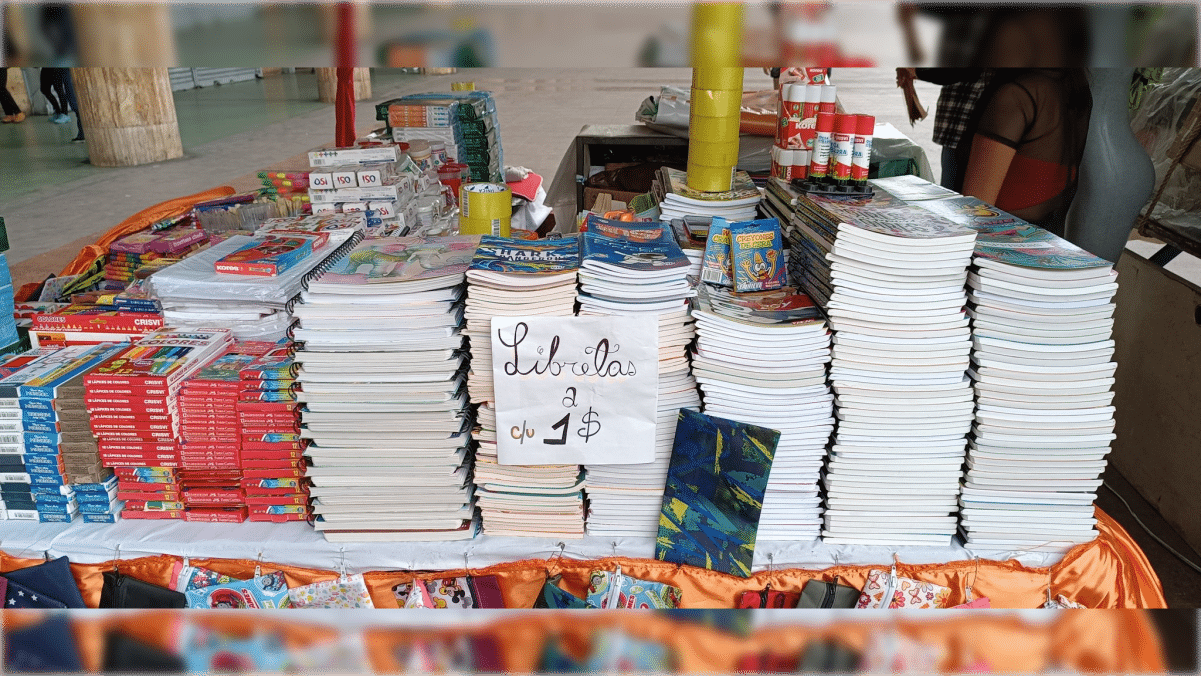

Con el regreso a clases inicia la compra de útiles escolares, uniformes, pago de colegiaturas, renta de transporte escolar, etcétera.

Los contribuyentes pueden deducir algunos gastos escolares, pero deben cumplir con los requisitos establecidos para poder aplicar las deducciones.

De acuerdo con el Servicio de Administración Tributaria (SAT), las deducciones personales son los gastos que los contribuyentes, personas físicas, tienen derecho a disminuir de sus ingresos acumulables en la Declaración Anual.

Deducciones personales de educación

Entre las deducciones personales, hay unas que se clasifican como deducciones personales de educación, con las que los contribuyentes pueden deducir impuestos de lo siguiente:

Colegiaturas

Los pagos de colegiaturas en instituciones educativas privadas con validez oficial de estudios son deducibles. Desde nivel preescolar hasta bachillerato o equivalente, por los montos siguientes (límite anual de deducción):

- Preescolar: 14,200 pesos.

- Primaria: 12,900 pesos.

- Secundaria: 19,900 pesos.

- Profesional técnico: 17,100 pesos.

- Bachillerato o su equivalente: 24,500 pesos.

La cantidad pagada que se podrá disminuir de colegiaturas en instituciones educativas privadas, no deberá exceder por cada uno de los alumnos los límites anuales de deducción que para cada nivel educativo corresponda,

Características generales

- Aplica para pago de servicios educativos en instituciones que tengan autorización o reconocimiento de validez oficial de estudios, consúltala aquí y considera el nivel y límite anual deducible.

- Puedes deducir los pagos realizados para ti y en su caso, tu cónyuge, concubino(a), familiares ascendientes o descendientes en línea recta siempre que dichas personas no perciban ingresos que excedan el límite establecido.

- Los pagos se deben realizar única y exclusivamente para cubrir la educación del alumno.

- No serán deducibles otros conceptos como inscripción, reinscripción, becas o apoyos económicos, entre otros.

- El pago debe ser exclusivamente con los siguientes medios: cheque, transferencia electrónica, tarjeta de débito, crédito y servicios.

- Cuando se tengan dos niveles escolares en el mismo año para el mismo alumno, podrás deducir el mayor.

- Cuando recuperes algún monto de la colegiatura pagada, únicamente será deducible el importe por la diferencia no recuperada.

Recomendaciones

Siempre que pagues colegiaturas revisa tu factura y cerciórate que contenga el complemento de datos que incluye el nombre y la CURP del alumno, su nivel escolar y clave de reconocimiento de validez oficial. El campo “Uso del CFDI” debe ser por pagos por servicios educativos.

La clave debe corresponder al medio de pago: (02) Cheque nominativo, (03) Transferencia electrónica de fondos, (04) Tarjeta de crédito, (28) Tarjeta de débito, (29) Tarjeta de servicios.

Recuerda que para que sea considerado en tu declaración anual debes evitar deducir:

- Cantidades que excedan del límite deducible por cada nivel escolar.

- El 100% de tu factura cuando incluya otros conceptos (inscripción, reinscripción, becas o apoyos económicos, útiles escolares uniformes, actividades recreativas, recargos, cursos extracurriculares, entre otros) no deducibles.

- Gastos cuando no exista el comprobante fiscal correspondiente emitido en el ejercicio que aplique.

- No podrás deducir facturas pagadas en efectivo.

- Cuando recibas tu factura cerciórate que la clave de producto y servicio corresponda a las claves relacionadas con este tipo de deducción personal.

Transporte escolar

El pago de transporte escolar de los hijos o nietos del contribuyente también es deducible, pero sólo en caso de que sea obligatorio o se incluya en la colegiatura de todos los alumnos y se señale por separado en el comprobante.

Características generales

- La deducción de transporte escolar aplica para el pago de transporte escolar cuando éste sea obligatorio, en los términos de las disposiciones jurídicas del área donde la escuela se encuentre ubicada, o cuando para todos los alumnos se incluya dicho gasto de colegiatura.

- Puedes deducir los pagos realizados para tus descendientes en línea recta.

- Deberás cerciorarte que en tu comprobante, el monto que corresponda por concepto de transporte escolar esté separado de los otros gastos escolares.

- El pago debe efectuarse a través de los siguientes medios: cheque nominativo, transferencia electrónica, tarjeta de débito, crédito o servicios.

- El monto total de las deducciones personales (excepto gastos médicos por incapacidad y discapacidad, aportaciones voluntarias y aportaciones complementarias de retiro, depósitos en cuentas especiales para el ahorro y colegiaturas) no puede exceder de cinco Unidades de Medida y Actualización (UMA) anuales, equivalentes a 189,222 pesos, o del 15% del total de tus ingresos, lo que resulte menor.

Recomendaciones

Siempre que pagues el transporte escolar revisa tu factura y cerciórate que:

- Contenga el concepto facturado que corresponda al transporte escolar, separado de los otros gastos escolares como colegiaturas, inscripción, útiles escolares, etcétera.

- El concepto facturado sea claro y corresponda al gasto que estás realizando.

- La clave corresponda al medio de pago: (02) Cheque nominativo, (03) Transferencia electrónica de fondos, (04) Tarjeta de crédito, (28) Tarjeta de débito, (29) Tarjeta de servicios.

- El campo “Uso del CFDI” sea por gastos de transportación escolar obligatoria.

Recuerda que para que sea considerado en tu declaración anual debes evitar deducir:

- Pagos por concepto de transporte, cuando la escuela no obligue a todos los alumnos a contratar el servicio.

- Otro tipo de gastos de transporte como el de excursiones y eventos especiales escolares, taxis, gasolina, seguros, entre otros.

- No podrás deducir facturas pagadas en efectivo.

- Cuando recibas tu factura cerciórate que la clave de producto y servicio corresponda a las claves relacionadas con este tipo de deducción personal.

Es importante recordar que las cuotas por concepto de inscripción, reinscripción, útiles escolares y uniformes no son deducibles.

Te puede interesar

Las 5 iniciativas que elevarían hasta 25% los costos laborales

Suscríbete a El Fiscoanalista (novedades y jurisprudencias en materia fiscal y laboral) y a nuestro canal de YouTube.