¿Qué pasa si alteras los códigos de programación de las declaraciones del SAT?

La manipulación indebida de la programación puede acarrear consecuencias legales significativas, como multas y sanciones financieras

A través de redes sociales, recientemente se está difundiendo un tutorial que ofrece instrucciones detalladas sobre cómo alterar los códigos de programación de la plataforma del Servicio de Administración Tributaria (SAT).

De acuerdo con Fiscalia, esta tendencia resulta preocupante debido a la facilidad de cometer fraudes. Por ejemplo, se podrían manipular las Pérdidas Fiscales, para aumentarlas a conveniencia propia y así reducir el monto de impuestos a pagar.

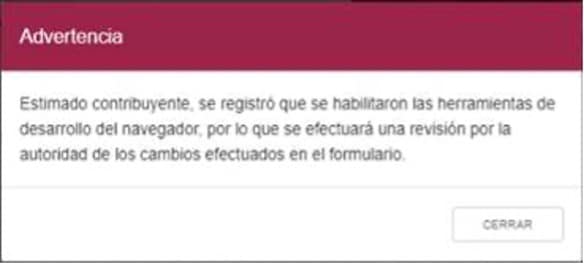

El artículo señala que al momento de intentar hacer una modificación al código de la plataforma, aparece un mensaje automático que emite el software del SAT al detectar un intento de violación, advirtiendo que se pondrá una mayor atención a la declaración en cuestión.

Fiscalia considera que es fundamental comprender que alentar la violación de los protocolos del SAT representa un peligro tanto para los contribuyentes como para los profesionales involucrados.

Además, explicó que la manipulación indebida de la programación puede acarrear consecuencias legales significativas, como multas y sanciones financieras, tal como se establece en el Código Fiscal de la Federación (CFF), en sus artículos 95 y 96, que abordan la responsabilidad por delitos fiscales y encubrimiento de los mismos.

Responsabilidad en casos de delitos fiscales

El Artículo 95 del CFF define la responsabilidad en casos de delitos fiscales, considerando responsables a aquellos que, entre otros casos:

- Utilicen a otra persona como instrumento para cometer el delito.

- Ayuden dolosamente a otro en la comisión del delito.

- Propongan, establezcan o realicen actos, operaciones o prácticas, a través de un contrato o convenio que implique actividad independiente, cuya ejecución directamente derive en la comisión de un delito fiscal.

Responsabilidad por encubrimiento de delitos fiscales

Por otro lado, el Artículo 96 del mismo código aborda la responsabilidad por encubrimiento de delitos fiscales, identificando como encubridores, entre otros, a:

- Quienes adquieran, reciban, trasladen u oculten el objeto del delito con ánimo de lucro, sabiendo o debiendo presumir su ilegítima procedencia, o ayuden a otro con el mismo fin.

- Contadores públicos que, teniendo conocimiento de un hecho probablemente constitutivo de delito, no lo informen, especialmente cuando, durante la elaboración del dictamen de estados financieros, tengan conocimiento de un hecho probablemente constitutivo de delito y no lo comuniquen conforme al artículo 52, fracción III, tercer párrafo del Código.

Además, el facilitar la modificación y violación del software del SAT se considera un acto asimilable al delito de defraudación, según el Artículo 109 del CFF. Esto se debe a que establece que se sancionará con las mismas penas del delito de defraudación fiscal tanto a quienes lleven a cabo estas acciones como quienes las faciliten.

Te puede interesar

Conoce los nuevos criterios aprobados por Prodecon en marzo de 2024

Suscríbete a El Fiscoanalista (novedades y jurisprudencias en materia fiscal y laboral) y a nuestro canal de YouTube.