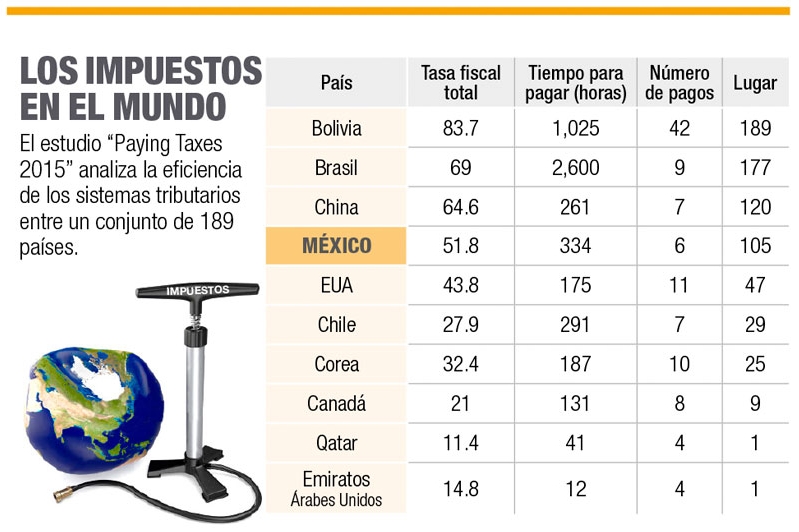

México, en el lugar 105 en el pago de impuestos

En un ranking de 189 naciones, nuestro país requiere hasta de 334 horas al año para tributar y cuenta con 6 tipos de cobros

México ocupa el lugar 105 de 189 países en materia de pago de impuestos para las empresas, de acuerdo con el estudio “Paying Taxes 2015”, elaborador por la consultora PwC y el Banco Mundial.

El documento considera tres variables: la tasa total de impuesto (promedio del costo fiscal de los impuestos que gravan los beneficios comerciales de las empresas), el tiempo que invierten para el pago de tres impuestos principales (sobre la renta corporativa, laborales y al consumo) y la frecuencia con que las compañías tienen que presentar y pagar diferentes tipos de impuestos.

Bolivia ocupó el último lugar de la tabla mundial. En el país sudamericano la tasa total de impuestos es de 83.7%, tiene 42 impuestos a pagar y una duración promedio de 1,025 horas anuales para llenar los requerimientos fiscales.

Un 83% de países cuenta con sistemas de pago electrónico de impuestosQatar obtuvo el primer lugar con una tasa de impuestos total de 11.3%, 41 horas anuales para cumplir y 4 impuestos a pagar.

En México la tasa total de impuesto en 2013 –año del estudio– fue de 51.7%, frente a un promedio de 40.9%. Sin embargo, PwC aclara que actualmente la tasa de impuesto sobre los dividendos es de 30% y de 35% máximo la tasa sobre los ingresos.

México también avanzó el número de impuestos, que pasó de más de 20 en 2007 a 6 en 2013, y en las horas que invierten las empresas para cumplir con las obligaciones fiscales, que pasó de 550 horas en 2007 a 334 en 2013.

No obstante, el promedio mundial es de 264 horas, con los Emiratos Árabes a la cabeza, donde los empresarios dedican sólo 12 horas a cumplir con los trámites de pago de impuestos.

Obstáculos para los sistemas electrónicos

El estudio resalta que los sistemas electrónicos no necesariamente llevan a un proceso de cumplimiento fiscal más eficiente.

Entre los problemas señalados por empresas con respecto al sistema fiscal electrónico están la falta de profesionales en tecnologías de información, altos costos, interfaces poco amigables, sistemas recién implementados o poco familiares, dificultades de seguridad y protocolos de firma, infraestructura de internet pobre o limitada, procedimientos largos y dificultades técnicas.

De acuerdo con el estudio, 78% de los países cuenta con un sistema de llenado electrónico y 83% con sistemas de pago electrónico de impuestos. América del Norte es la única región donde 100% de los países cuentan con estos servicios.

Avances en México

A pesar de su lugar 105 en la tabla mundial, el estudio reconoce que México avanza hacia un sistema de impuestos más simple, con una fuerte plataforma tecnológica para su administración.

Mauricio Hurtado, socio director de Impuestos Corporativos y Servicios Legales de PwC, escribe que México busca un balance correcto entre ofrecer un ambiente atractivo para los inversionistas y establecer un sistema de impuestos eficiente que recaude ingresos suficientes para las necesidades del país.

En el apartado llamado “El sistema de cumplimiento fiscal mexicano, una historia de progreso”, Hurtado hace un recuento de los cambios fiscales que ha tenido México en años recientes, como la implementación del impuesto a depósitos en efectivo en 2008 y su reciente eliminación.

Destaca el desarrollo de un portal de internet donde los contribuyentes pueden cumplir sus obligaciones fiscales y consultar sus operaciones, la introducción de certificados de seguridad para realizar transacciones electrónicas, la implementación de pagos electrónicos de impuestos y el cruce de información fiscal.

El Pacto por México buscaba realizar una reforma fiscal que ayudara a simplificar y hacer más eficiente la recaudación, combatir la evasión fiscal y eliminar lo que se consideraba como excesivos privilegios fiscales. Para esto último, dice Hurtado, la reforma fiscal estableció el límite a las deducciones.

El analista destaca que, a pesar del compromiso de certidumbre tributaria hecho por el ejecutivo federal, el Poder Legislativo está considerando la posibilidad de realizar cambios al sistema fiscal para promover el desarrollo económico, inversión y empleo.

Hurtado sugiere que para reforzar estas medidas puede ser útil rediseñar los impuestos al consumo, excluyendo a la canasta básica.

Suscríbete a El Fiscoanalista (novedades y jurisprudencias en materia fiscal y laboral) y a nuestro canal de YouTube.